Система оподаткування праці в Україні є негнучкою, нестимулюючою та обтяжливою для малого і середнього бізнесу. Результатом стала висока доля зарплат «в тіні» і падіння інтересу до офіційно зареєстрованого індивідуального підприємництва. Вирішення цієї проблеми репресивними методами не приносить результатів. Тільки через зниження ЄСВ та ПДФО, яке має супроводжуватися пошуком бюджетних компенсаторів, Україна зможе вивести ринок праці та сферу діяльності самозайнятих осіб із тіні.

Про це йшлося під час засідання круглого столу «Перешкоди офіційного працевлаштування та ведення індивідуального бізнесу в Україні» за участі представників Міністерства фінансів, Державної регуляторної служби, економічних експертів, представників бізнесу та громадських організацій. Організаторами круглого столу виступили Інститут соціально-економічної трансформації, аналітичний центр CASE Україна, Представництво Данської Ради у справах біженців в Україні, Українська асоціація прямого продажу, Українська федерація індустрії безпеки, Українська Рада Бізнесу, Реанімаційний Пакет Реформ.

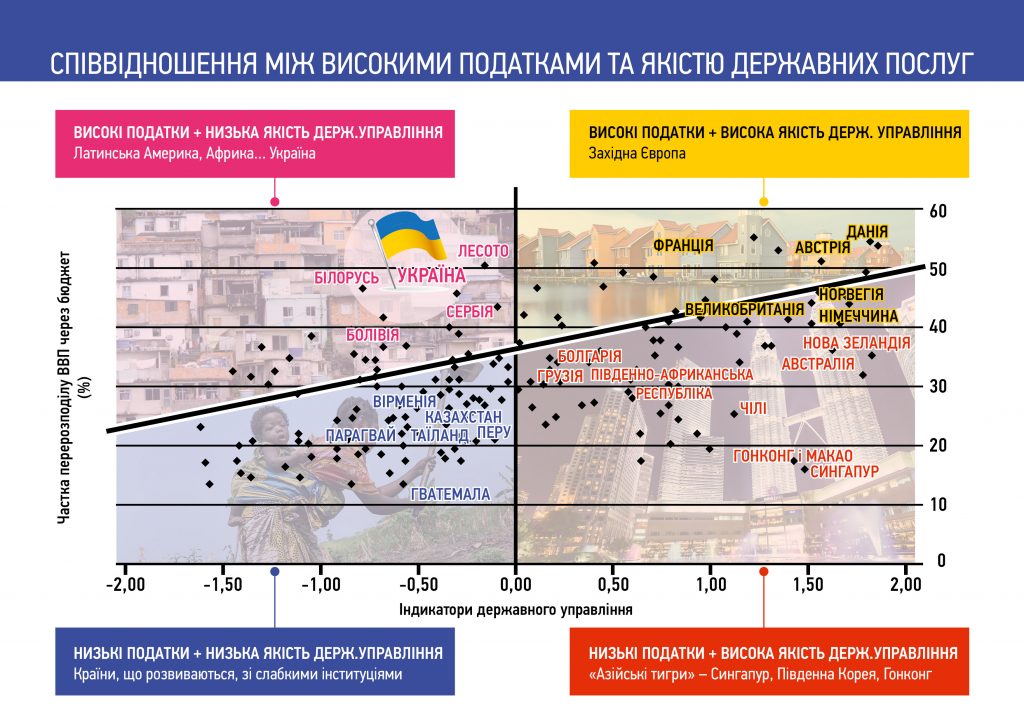

Володимир Дубровський, старший економіст CASE Україна, експерт РПР, представив порівняльний аналіз податкового навантаження на працю у 20 країнах світу та провів співставлення з відсотком перерозподілу ВВП через бюджет. На думку експерта, сьогодні Україна належить до тих держав, де високе оподаткування поєднується з низьким рівнем державних послуг, визначеного відповідно до індикаторів Світового банку. Оптимальним навантаженням на зарплати було названо 25% сумарно ЄСВ та ПДФО (замість 41,5% нинішніх), а компенсатором пропонується скорочення неефективних витрат бюджету та модернізація непрямих податків, які вважаються найменш «шкідливими» для економіки: податки на нерухомість, землю тощо. Зниження податків на працю на кожен 1% уже дають зростання виробництва на 0,15% та підвищує рівень зайнятості на 0,2% вже у перший рік реформи.

Учасникам круглого столу були представлені дослідження, які свідчать про негативні тенденції в розвитку малого та середнього бізнесу. Ситуація для фізичних осіб-підприємців, які працюють офіційно, значно погіршилася з початку 2017 року після запровадження обов’язкової щомісячної сплати єдиного соціального внеску незалежно від фактичного провадження підприємницької діяльності та отримання доходу (зараз – 819 грн., з наступного року – 919 грн.). Близько 400 тисяч підприємців з 2 мільйонів зареєстрованих закрили свій бізнес – зупинили діяльність або перейшли в «тінь». Тягар податкового навантаження щодо сплати ПДФО та ЄСВ за найманих працівників безпосередньо збільшується для мікро- та малого бізнесу. Так, у середньому, близько 80% представників мікро-підприємців вважають ставки ПДФО та ЄСВ високими для ведення бізнесу.

Не чекаючи змін, підприємці та наймані працівники «голосують ногами», виїжджаючи за кордон. Про це учасники дискутували, зокрема, з огляду на представлені результати «Глобального дослідження про підприємництво» – AGER, яке проводиться щорічно з 2011 року. Результати за 2018 рік ілюструють підприємницькі настрої у 44 країнах світу і показують, що українці займають останнє місце в світі за індексом бажання, готовності та стійкості намірів відкривати і вести власний бізнес. Причому різке падіння цього індексу відбулося саме в останній рік. Про це повідомив Томаш Мурас, Голова Ради директорів Української асоціації прямого продажу, представляючи результати Дослідження AGER. “Розчарування – це нинішній настрій потенційних підприємців», – зазначив Т. Мурас. Бажання починати свій бізнес у світі мають 49% опитуваних, в ЄС – 41%, в Україні – тільки 21%.

Учасники круглого столу наголосили на необхідності терміново врегулювати питання надвисокого навантаження на фонд оплати праці, зокрема і для мікро- та малого бізнесу. З метою усунення суттєвого викривлення умов роботи індивідуальних підприємців, необхідно прибрати обов’язкову сплату ЄСВ для «сплячих» ФОПів, для ФОПів сумісників (уже соціально застрахованих як штатні працівники), надати можливість підприємцям сплачувати ЄСВ за робітників у відповідності до робочих годин та інші термінові заходи.