Про це свідчать дані дослідження “Порівняльний аналіз фіскального ефекту від застосування інструментів ухилення/уникнення оподаткування в Україні”, що проведено фахівцями Інституту соціально-економічної трансформації, CASE-Україна та Економічної експертної платформи у співпраці із Центром міжнародного приватного підприємництва (CIPE).

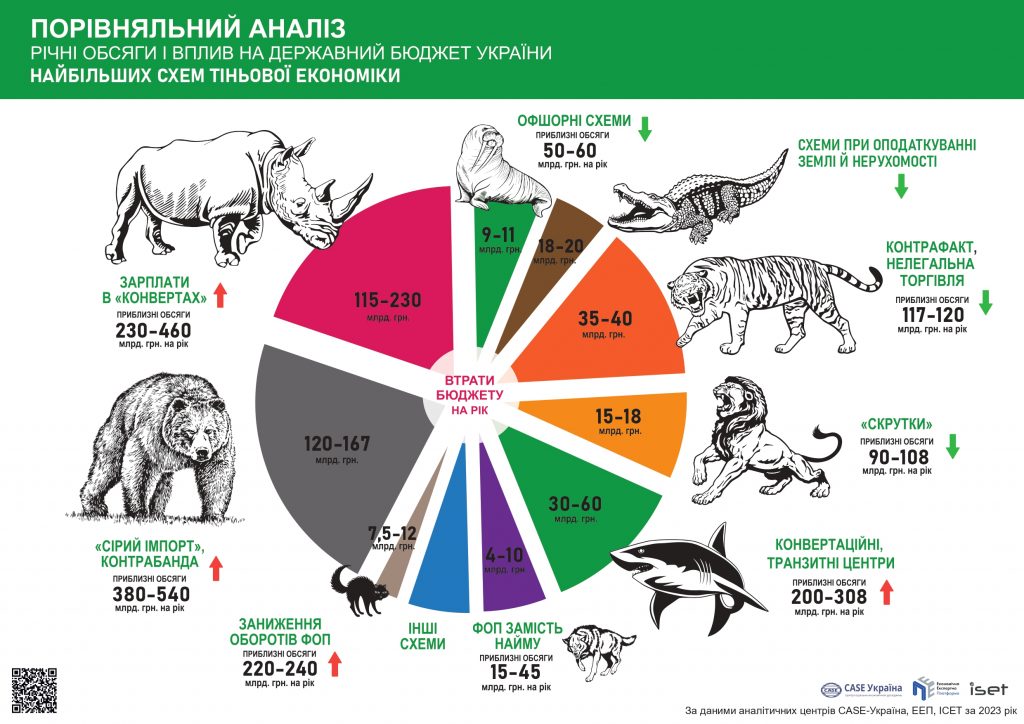

Лідерами серед найбільших схем мінімізації податків стали схеми із заробітними платами в конвертах (115–230 млрд грн втрат бюджету на рік) та схеми з контрабандою та сірим імпортом. Пов’язані з ними втрати бюджету оцінюють у 120–167 млрд грн на рік.

Офшорні схеми та транскордонне переміщення прибутку внаслідок війни, валютних обмежень і високої висхідної вартості обслуговування, зумовленої новими світовими стандартами податкової прозорості (antiBEPS, FATCA, ATAD, BEPS 2.0, КІК та інші) дедалі більше отримують ознаки «елітарності», тобто залишаються доступними лише великим українським компаніям і заможним українцям. Обсяги втечі прибутків за кордон перебувають на історично низькому рівні.

Інші популярні інструменти ухилення/уникнення оподаткування демонструють різнонаправлені тренди. Запровадження досить обтяжливих процедур адміністрування, таких, як депонування коштів на ПДВ-рахунках, єдиного реєстру податкових накладних (елементи СЕА ПДВ) та автоматичної системи моніторингу (СМКОР) призвело до зниження обсягів формування схемного податкового кредиту. Утім, сьогодні не має підстав вважати, що схеми уникнення від сплати ПДВ і «скрутки» зовсім подолано. Не вдалося стримати зростання та досягти жодних позитивних зрушень і в сфері боротьби з конвертаційними центрами (податковими ямами, «міскодингом», «дропами»). Це пов’язано зі зволіканням з перезавантаженням чинного неефективного Бюро економічної безпеки України, низькою ефективністю розслідування податкових злочинів, кадровою турбулентністю та загальною невизначеністю ситуації.

Позитивні тенденції спостерігаються у питаннях протидії незаконному обігу контрафактних товарів і нелегальної торгівлі, де зазвичай домінують підакцизні товари (спирт, алкогольні напої, тютюнові вироби та нафтопродукти). Проблема шокової акцизної політики та надмірного податкового навантаження у поєднанні зі слабкістю правоохоронних і контролюючих інституцій призвели 2022 р. до фактичної втрати контролю держави над ринком підакцизної продукції. Проте останні два роки спостерігаються спроби змінити це сумне становище, з’явилися позитивні результати детінізації на ринку алкоголю, тютюну та палива наприкінці 2023 – на початку 2024 року.

Загальною рекомендацією до всіх розділів є продовження та завершення судової реформи, інституційна реформа митної служби та податкової: перенабір працівників на відкритих конкурсах із вирішальним голосом міжнародних фахівців та забезпечення їм гідних заробітних плат. Окрім цього, вкрай важливим вважаємо подальше посилення інституту контролю трансфертного ціноутворення та КІК, створення єдиного дата-центру з усією податковою та митною інформацією у Міністерстві фінансів чи незалежному агрегаторі під його егідою.

Дослідження здійснено фахівцями Інституту соціально-економічної трансформації CASE Україна та Економічної експертної платформи за підтримки Центру міжнародного приватного підприємництва (CIPЕ) та ІСАР Єднання у межах проєкту «Ініціатива секторальної підтримки громадянського суспільства України», що реалізується ІСАР Єднання у консорціумі з УНЦПД та ЦЕДЕМ завдяки щирій підтримці американського народу, наданій через Агентство США з міжнародного розвитку. Зміст дослідження не обов’язково відображає погляди СІРЕ, ІСАР Єднання, погляди Агентства США з міжнародного розвитку або Уряду США.